GroupM, gli investimenti pubblicitari globali cresceranno del 4,3% nel 2018; l’Italia a +2,1%

Sei paesi determinano 68% degli investimenti incrementali. A livello mondiale, la Tv perde un punto di quota sia nel 2017 che nel 2018; Google e Facebook guadagnano il 186% della spesa digitale incrementale del 2017. Nel nostro Paese, Tv e Digital hanno superato nel 2017 il 76% di share

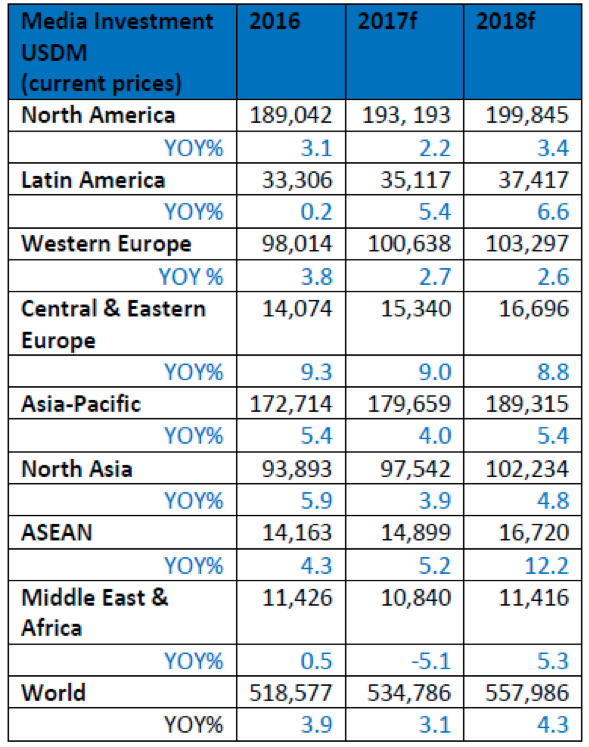

GroupM ha aggiornato le previsioni di investimento pubblicitario per il 2017 e il 2018: a livello globale si prevede una crescita del 3,1% quest’anno e del 4,3% nel 2018, con un rispettivo incremento di 23 miliardi di dollari. Le cifre sono state discusse in occasione della 45a conferenza annuale di USB sui Media e la Comunicazione che si è tenuta a New York. GroupM stima una crescita globale del PIL mondiale grazie all’aumento della domanda dei consumatori, degli investimenti fissi, della produzione industriale e delle esportazioni, nonostante non siano da escludere alcuni rischi (investimenti e produttività deboli; lo spettro del debito eccessivo). Di estremo interesse per gli operatori di marketing è la quota del PIL globale derivante dalla pubblicità, oggi prevista allo 0,7% nel 2017 e 0,69% nel 2018. Questa leggera flessione evidenzia un trend in crescita di “risorse pubblicitarie” destinate a investimenti in dati e tecnologia per l’ingaggio dei consumatori nel digitale.

Il ruolo di sei Paesi

Sono sei i paesi che si prevede trainino il 68% degli investimenti incrementali l’anno prossimo: Stati Uniti, Cina, Argentina, Giappone, India e Regno Unito. Per quanto riguarda l’Europa, la crescita degli investimenti pubblicitari nel Regno Unito è spinta quasi interamente dal digitale “pure-play” che raggiunge il 60% di share, in un mercato che rimane sostanzialmente stabile anche se più che mai focalizzato sul breve data l’incertezza portata dalla Brexit. Se l’Eurozona fosse un unico paese, potrebbe sfidare l’India per il quinto posto in termini di contributo alla crescita pubblicitaria globale.

Anche per l’Italia è previsto un 2018 in crescita, anche se la sua mancata qualificazione ai Mondiali di Russia ne ha limitato la portata. Oggi la stima si attesta sul 2,1% a livello complessivo, ancora sostenuta dalla crescita del Digitale.

La guerra della Media Share

A livello globale, gli investimenti televisivi cresceranno dello 0,4% nel 2017 e del 2,2% nel 2018, ma la TV perderà un punto di quota sia quest’anno che l’anno venturo. Escludendo la Cina (dove stanno entrando in vigore nuovi elementi regolatori), la Tv cresce del 3% quest’anno e del 4% il prossimo, mantenendo quindi una sua quota stabile (pari al 41%). L’Italia, da sempre un mercato tv-centrico, conferma una quota importante destinata a questo media. Ne 2018 la stima è infatti che possa valere ancora il 49%, quindi quasi la metà della raccolta, ma in calo di 1 punto rispetto al suo picco del 2014.

Quello che emerge ovunque dall’evoluzione dello scenario è che il tempo dedicato ai contenuti tv rimane centrale quando non in crescita nella dieta mediatica, ma monetizzare il tempo speso è oggi più difficile man mano che il pubblico si sposta verso nuove piattaforme video. Piattaforme che si diffondo più rapidamente di quanto l’industria riesca a creare soluzioni adatte alla loro misurazione. Questa e altre sfide dell’ecosistema video di oggi sono state discusse nel nuovo rapporto globale GroupM The State of Video e nella recente ricerca locale LIVE Panel Video Audience.

Gli investimenti digital

La crescita degli investimenti digitali, invece, si aggira intorno all’11,5% nel 2017 e all’11,3% l’anno prossimo; la sua quota passerà dal 34,1% quest’anno al 36,4% nel 2018. GroupM ritiene che gli investimenti digitali supereranno la tv tradizionale in diciassette mercati entro la fine dell’anno: Australia, Canada, Danimarca, Cina, Finlandia, Francia, Hong Kong, Irlanda, Ungheria, Germania, Paesi Bassi, Nuova Zelanda, Norvegia, Svezia, Svizzera, Taiwan, e il Regno Unito. Per quanto riguarda l’Italia la share del Web è ancora distante da quella televisiva ma in continua crescita. Nel 2018 supererà il 28% ampiamente sostenuta dalla crescita del Video. Alla fine del terzo trimestre del 2017, Google e Facebook hanno registrato entrate pubblicitarie rispettivamente di 24 miliardi e 10 miliardi di euro. Le analisi di GroupM sull’investimento digitale mondiale, integrate con le informazioni rilasciate da queste società, evidenziano che i due player rappresenteranno l’84% di tutti gli investimenti digitali nel 2017 (esclusa la Cina), e rappresentano il 186% della crescita digitale nel 2017. Questa è una cattiva notizia per il bilancio dell’ecosistema degli editori digitali. E Amazon si trova già su una corsia preferenziale per aggiungersi a una situazione dove pochi player controlleranno il mercato dell’arvertising digitale. GroupM ritiene, in modo conservativo, che la somma di search e pubblicità display su piattaforma Amazon combinata ai ricavi pubblicitari al di fuori della piattaforma sia di qualche miliardo di dollari.

Il programmatic

Il digitale continua a crescere e con esso anche l’acquisto in programmatic. Tuttavia, dalle analisi USA in particolare, emerge che i budget gestiti con questa modalità di acquisto sono stimati al 20% della spesa digitale (escludendo le piattaforme social) e non sono aumentati così rapidamente come si pensava inizialmente; questo potrebbe essere un effetto legato alle tematiche di integrità e brand safety emerse nell’ultimo periodo.

Tematiche sulle quali è stata rivolta una particolare attenzione anche nel mercato italiano, ma che per adesso non hanno fatto registrare dati allarmanti. Inoltre in Italia gli acquisti in programmatic vengono effettuati prevalentemente in private deal e mediante accordi diretti con editori, che limitano la quota di open market e il rischio crescente di essere inseriti in contesti non sicuri. In aggiunta GroupM in Italia utilizza anche un costante controllo su tutta l’inventory così da ottenere il più completo database di domini “a rischio” o “idonei” da inserire rispettivamente in Blacklist e in Whitelist per definire il contesto di erogazione più affine a ciascun Brand; oltre a impiegare Demand Side Platform che, proprio nell’ultimo anno, hanno intrapreso una verifica puntuale dell’inventory per bloccare a priori il traffico giudicato non idoneo.

L’Out-of-Home

Mentre l’attenzione del consumatore è sempre più frammentata su tutte le piattaforme, molti brand apprezzano uno dei più vecchi media pubblicitari, l’Out-of-Home, che si sta sempre più trasformando per essere data-informed, digitale e versatile. La combinazione di dati di posizione con acquisti, social media e comportamenti di visualizzazione presenta una proposta sempre più convincente sul mercato. Il mezzo sta crescendo in quota, dal 6,1% nel 2016 al 6,2% nel 2017 e al 6,3% nel 2018 - dato di share più elevato dal 1993. Oltre al digitale, l’OOH è l’unico meida a crescere in quota a livello mondiale. La radio, infine, è stabile (4,4% quest’anno e 4,3% nel 2018) forse perché percepita meno distruptive e innovativa. Situazione diversa nel nostro paese dove la radio sta dimostrando tutta la sua vivacità e capacità di stare al passo con l’evoluzione dei gusti del consumatore e, nel 2017, sarà il solo altro mezzo a crescere oltre al Digitale. La sua market share è rimasta invariata negli anni e non ha subito erosioni da parte del ditigale ma anzi, nel 2017 riesce a guadagnare tra lo 0,3 e lo 0,5 punti aggiuntivi (6,6% di share) rispetto ad una già ottima performance del 2016.